股权激励是把双刃剑:怎么避开「股权激励」里的那些坑?

股权激励是把双刃剑,合理设置能提升员工的士气与绩效,盲目分配则会为公司埋下无穷后患。

|ESOP分给谁?分多少?怎么设定行权价格?

关于股权激励,最常被问到的问题是“怎么分?有没有市场惯例可借鉴?”但我们认为,优秀的CEO应该想深一步,问自己一个更底层的问题:“设置股权激励时应当遵循哪些原则?”

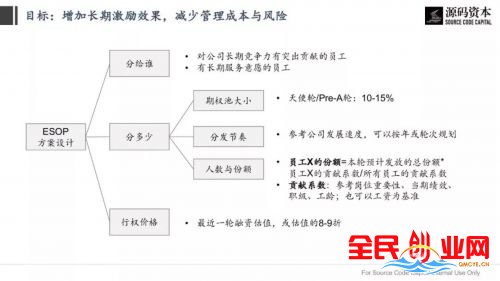

因为同是遵循市场惯例,有的CEO留足了ESOP份额但员工却更想拿现金,有的团队在创业时患难与共但离职时却对簿公堂。这些问题不只来源于激励不足或分配不均,还可能是因为沟通时没把握住要点,设计方案时对员工流动、税费缴纳、上市合规等问题欠考虑。因此,我们建议创业者遵循这样一条原则:股权激励的目标是增加长期激励效果,股权激励的全流程要注意减少管理成本与风险。

以“分给谁”为例,激励的对象应当是对公司长期竞争力有突出贡献的员工,他/她的流失会对公司经营造成重大影响,因此才有必要用股权的联系来保证员工利益与公司利益长期一致。从这个角度出发,在跟员工解释“为什么协议里要有得权期和行权期”时也会更有底气——任何目标都要配合手段和机制才能实现,得权期与行权期的初衷是考察员工是否有长期为公司服务的意愿,如果把股权授予一个很快就离职的员工,不仅会增加公司管理成本,也会对未受到激励的员工造成负面影响。

至于“分多少”,我们把它拆解成四个子问题:期权池预留多大、按什么节奏分发、每轮分给多少人、每个人分到多少。

天使机构或VC通常会要求创始人预留10-15%的期权池,这并不是压低估值的手段,而是考虑后续轮次稀释的影响。假定公司在天使轮预留15%,ABC轮分别出让15%引入新投资人,那么不考虑期权池扩充的情形下,15% * 0.85 ^ 3 = 9% 。而国内企业在A股或美股上市时,期权池比例通常在8%左右,因此是合理的。还有一点值得注意,期权池大小也与早期团队完整度相关,如果CEO知道核心岗位有短板,那么就需要预留更多份额来保证对关键人才有足够吸引力。

期权发放节奏、人数、份额、行权价格有一定关联性,因此放到一起讨论。发放节奏通常和公司发展速度相关,快的公司可能以年或融资轮次为单位去规划,稳健型的公司可能每2-3年释放一定比例。这里没有普适的做法,但可以举一个例子帮助大家理解分配逻辑。

假设公司在A轮有12%的期权池,上市前预计分4次发放,首次3%。A轮引入的高管是COO、CTO、销售VP,计划在三人中分配。一个简易的计算公式是:

▽ 员工X的份额=本轮预计发放的总份额*员工X的贡献系数/所有员工的贡献系数。

实操中的难点是确定贡献系数,通常有四个因素可供参考:岗位的重要性、当期绩效、职级、工龄。不同公司看重的因素不同,也可用一个指标作为计算的基准,那就是工资。

因为员工工资就是反映岗位重要性、绩效、职级、工龄等因素的外在变量,公司内部在考察这些因素时应当有一致性,在跟员工沟通时也更容易被理解。对于上面的例子,假定三位高管工资比例是6:5:4,则相应的分配基准是1.2%,1%,0.8%。需要注意的是,对于高管和早期重要员工,需要考虑他们的市场工资而非内部工资,因为他们很可能是降薪加入,承担创业风险的同时也在付出机会成本。对于中后期加入的员工,上述计算方法适用性更强。

而行权价格通常是最近一轮融资的估值,或者是估值的8-9折。在沟通期权协议时,可能会有员工希望降低行权价格。处理这一问题可能遇到的风险点,我们将在第四个问答中做更详细的阐释。

|怎样跟员工沟通,才能避免“股票分出去了,但激励效果没达到”的悲剧?

与现金激励相比,股权激励的变现周期长(通常在4年以上),且价值存在高度不确定性。因此创始人不能幻想让只分到1%甚至0.1%的员工,天然产生和他们一样的工作动力和主人翁意识。CEO更应该培养一种对内的产品思维,把员工当成客户,把股权当成产品,思考如何放大股权在员工心中的价值感。

站在员工的立场上,你会发现其实在行权前,员工感知不到任何显著变化。他们既不出现在股东名单里,也不参与核心事项讨论,公司估值涨了,他们也拿不出房子首付的钱,在上市前的大多数时间,都是过着望梅止渴的日子。甚至还可能出现“不患寡而患不均”的问题,因为多数人倾向于高估自己的贡献,每次发放期权后,为什么别人有我没有,为什么别人多我少,这些攀比都容易引发内心失衡。

针对这些问题,我们建议CEO从三方面下功夫:一是在沟通中突出股权对应的价值而非比例;二是降低股权激励在信息和规则上的不透明度;三是提供组合式激励方案,降低员工的不安全感。 以下用两个案例加以解释。

第一个情形很多CEO都遇到过:为了招募一个重要部门的高管,你为候选人开出了“月薪3万+1%期权”的offer,但候选人说股权太少(有公司给2%)、工资也不够高(有公司开5万)。这时你在股权比例和薪酬上都不占优,如何破解谈判僵局?